一、医疗租赁行业的发展前景

医疗租赁是医疗与租赁行业的交叉子行业。租赁是典型的复合交叉型行业,连接上游供应商和下游承租人,同时涉及金融、投资、贸易、科技、管理、财务和法律等诸多领域。相较主要依靠政府投资推动的能源、交通和基建等行业,医疗租赁起步较晚,2001年才由远东宏信完成首单项目。主要以融资租赁为主,仅有少数租赁商同时从事经营租赁。

医疗融资租赁是具备政府隐性背书+前置现金流的朝阳行业。医疗作为具备安全性的高成长行业,具有以下特点:与地方财政和社保支出密切相关,收入真实性具有保障;先付费后诊疗的独特商业模式,具备稳定前置的现金流;老龄化和消费升级带来人口二次红利,潜在市场空间大。根据商务部发布的《中国融资租赁业发展报告(2016-2017)》显示,2016年内外资融资租赁商医疗租赁业务规模达783.2亿元,成为融资租赁业务新的增长点。

以地县级医院为承租人的设备融资租赁为主。医疗大健康领域外延含义广泛,理论上讲,任一细分领域均可以与租赁结合。当前租赁商的合作对象包括公私立医院、药厂、医疗服务商等,其中面向医院的设备融资租赁是当前行业最具规模化的业务模式。由于三甲医院现金流充裕,医疗租赁商更多聚焦于收入状况较好的二级以上医院,为大量地县级医院提供支持。

二、医疗租赁模式

大型诊疗设备的售后回租是主要业务模式。医疗设备融资租赁包括直租、售后回租等模式,主要集中于MRI、CT、PET、伽玛刀等高科技成像设备和放射治疗设备,以及一些大型的制药设备上。直租实质为分期付款购买医疗设备,租金按设备价值和利息分期支付;售后回租实质为承租人以医疗固定资产为抵押向租赁公司融资的类信贷业务。

三、医疗租赁企业及盈利模式

租赁商可以划分为三类:厂商系、独立系和银行系。三类租赁商的股东背景和运营机制不同,商业模式具有较大差异性。

按照股东背景,可以将租赁商划分为厂商系、独立系和银行系三类。当前三类租赁商均对医疗有所布局,各有侧重。厂商系主要与母公司设备销售联动,更多依靠设备、耗材的销售利润覆盖成本。银行及独立第三方涉及的租赁行业相对广泛,医疗只是其中一个产业板块。

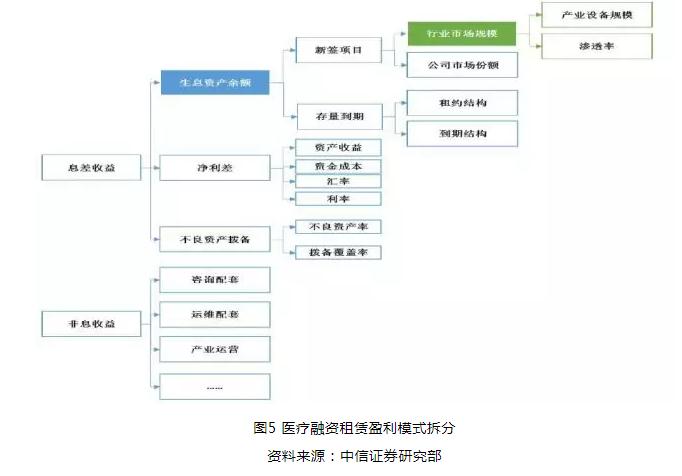

利差收入是核心利润来源,配套服务收入以咨询类服务为主。医疗融资租赁提供多样化融资租赁业务以获取利差、租金收益、保证金及利息、节税收入、中间业务收入等,同时龙头公司还围绕客户需求,提供行业及战略咨询、产业技术升级、财务结构规划、医院评级辅导等多种配套服务。

四、行业发展潜力

融资租赁实质是基于生息资产未来产生的现金流的授信融资,生息资产规模是核心因素。医疗租赁主要满足产业扩张及设备升级带来的资金需求。当前我国公立医院主要扩张需求集中于医院改扩建,升级需求集中于医疗设备换代。2016年医疗器械医院细分市场规模2690亿元,2013-2016年CAGR17%。2015年医院固定资产投资完成额3197亿元,2010-2015年CAGR18%。根据成熟市场经验,由于存量设备被激活,医疗租赁复合增速高于设备市场增速。

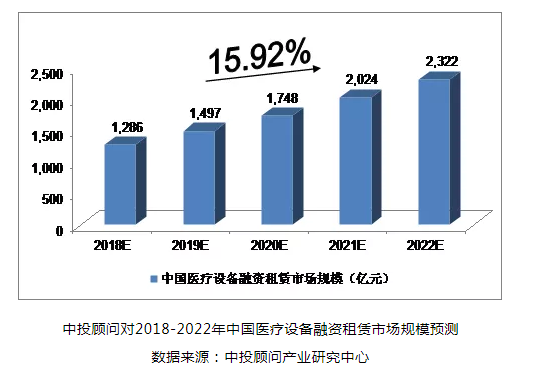

2014年,我国医疗设备融资租赁额为660亿元;2015年增长为781亿元;2016年,医疗设备融资租赁额达到929亿元,同比增长18.95%。我们预计,2018年中国医疗设备融资租赁市场规模将达到1,286亿元,未来五年(2018-2022)年均复合增长率约为15.92%,2022年中国医疗设备融资租赁市场规模将达到2,322亿元。

从人口结构、经济发展、资源供给及技术升级四个角度来看,医疗产业扩张及设备升级未来三年有望加速,为生息资产增长提供基础:

人口老龄化及疾病谱变化刺激加重医疗服务负担。我国正在加速进入老龄化社会,据世界银行预测,到2030年人口老龄化可能使我国慢性病负担增加40%。2016年我国65岁以上人口比例达到10.8%,上升至1.49亿人。据日本经验,65岁以上人均医疗费是45-64岁的26倍,并随年龄提高而逐级提升,对医疗资源的需求也随之增强。

城镇化加速,居民就医意识增强,拉动医疗服务需求。城镇医疗保障制度较新农合医保更加完善,同时城镇化拉动居民收入转而增加对医疗服务的需求。根据国家统计局数据,2016年城镇医疗保健消费支出是农村居民的1.76倍。截至2016年11月,我国医院年诊疗人次达29亿,同比增加6%。

医疗资源紧张,供需失衡倒逼产业扩张提速。我国医疗资源总量供给严重不足,卫生费用支出增速始终快于医疗机构诊疗人次、医院数、床位数、卫生人员数增速。2015年卫生费用支出是2005年的4.73倍,医院数仅为1.48倍,床位数2.18倍,卫生人员1.93倍。同时三级医院机构数和床数增速也快于一、二级医院。

技术迭代速度加快,设备更新周期缩短加速设备升级。随着云计算、大数据和人工智能的飞速发展,人工智能+医疗的产业链逐步成型,医疗设备升级周期缩短,产业升级加速。随着我国医疗消费升级,医疗技术行业进入“S”增长曲线陡坡位置,大大驱动新增设备升级需求。

内容来源:中运租赁

Copyright © 2026 佛山市凌远医疗科技有限公司 | 互联网药品信息服务资格证书[(粤)-非经营性—2018—0160] | 版权所有 粤ICP备18017265号